ضرائب الشركات المصرية: كيف تحمي شركتك وتتجنب المفاجآت؟

ضريبة الشركات هي رسوم تُفرض على أرباح الشركات التي تمارس أنشطتها داخل حدود الدولة. في مصر، تخضع جميع الشركات التي تحقق دخلاً — سواء كانت مملوكة لمصريين أو فروعاً لشركات أجنبية — لالتزامات ضريبية ضمن نظام الضريبة على الشركات في مصر.

يتطلب النظام الضريبي المصري من جميع الأعمال، سواء كانت شركات كبرى أو مؤسسات محلية صغيرة، دفع الضرائب المستحقة على أرباحها السنوية. كما ينطبق هذا النظام أيضاً على الشركات الأجنبية التي تمتلك فروعاً أو تمارس أنشطة تجارية داخل مصر، بما يضمن أن جميع الكيانات التي تساهم في الاقتصاد المحلي تلتزم بواجباتها الضريبية.

تُعد ضريبة الشركات من الركائز الأساسية التي تمكّن الحكومة من تمويل الخدمات العامة ومشروعات البنية التحتية، مما يجعلها عنصراً محورياً في هيكل الاقتصاد المصري الأوسع.

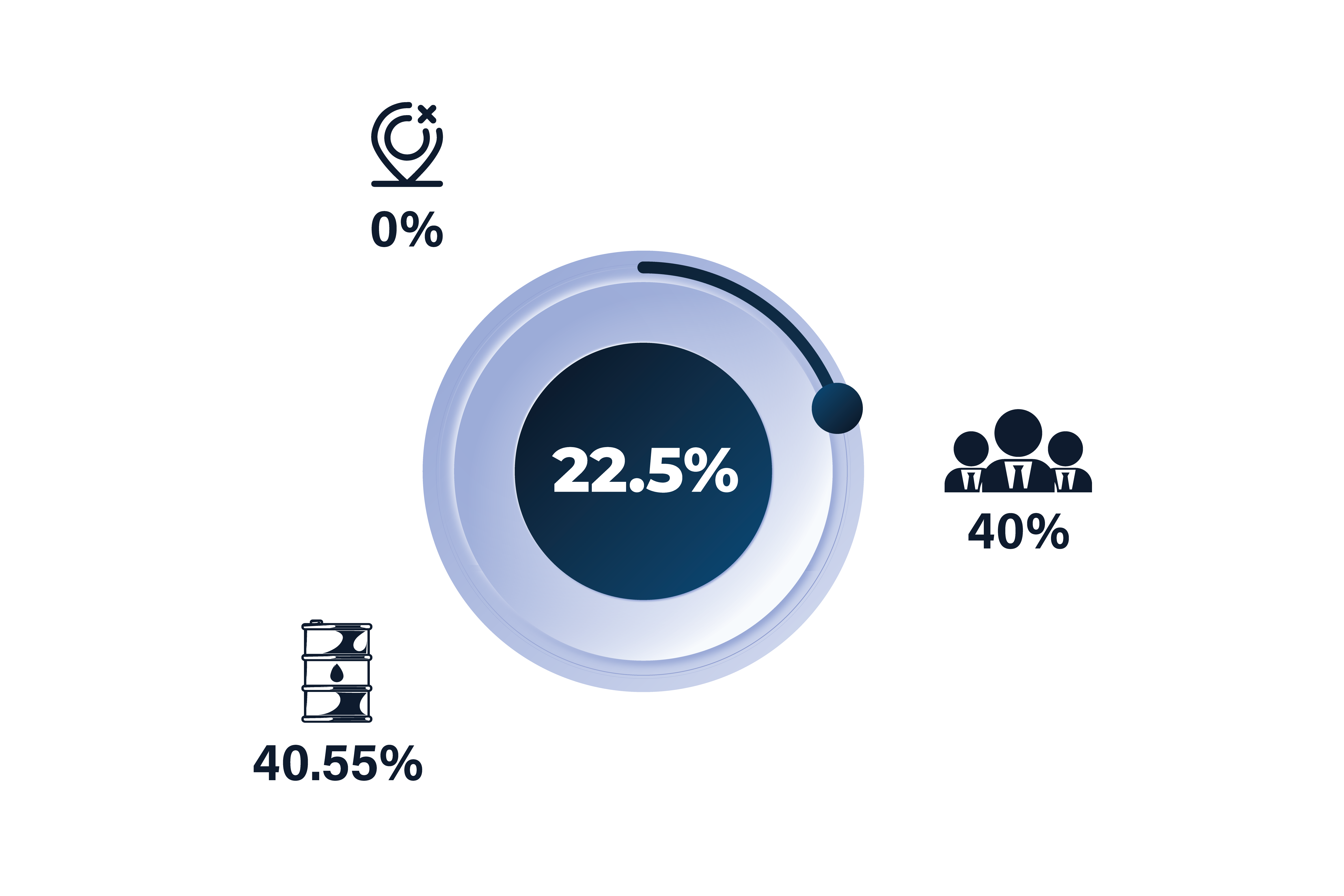

تبلغ النسبة العامة لضريبة الشركات في مصر حالياً 22.5%، مما يجعلها من النسب التنافسية في المنطقة بالنسبة للشركات والمستثمرين. ومع ذلك، هناك قطاعات معينة تخضع لنسب ضريبية مختلفة بحسب طبيعة نشاطها.

على سبيل المثال، يُعد قطاع النفط والغاز — الذي يمثل ركيزة أساسية في الاقتصاد المصري — من القطاعات التي تواجه نسب ضريبية أعلى، حيث قد تصل في بعض الحالات إلى 40%. كما أن الشركات العاملة في مجال الاستكشاف والإنتاج تخضع أيضاً لهياكل ضريبية خاصة تختلف عن النظام العام.

ورغم هذه الاستثناءات، فإن النسبة الموحدة البالغة 22.5% تُطبق على معظم الأنشطة التجارية، بغض النظر عن حجم الشركة أو نوع القطاع الذي تعمل فيه. وتُعد هذه النسبه من عوامل الاستقرار الضريبي والتي تُعزز من جاذبية السوق المصري أمام الاستثمار الأجنبي وريادة الأعمال على حدٍ سواء.

يمنح النظام الضريبي في مصر للشركات عدة أدوات قانونية يمكن من خلالها تقليل قيمة الضريبة المستحقة على الأرباح السنوية. هذه الخصومات والإعفاءات لا تُعد فقط وسيلة لتخفيف الأعباء المالية، بل تُعتبر أيضًا جزءًا جوهريًا من أي استراتيجية ضريبية فعّالة.

تُلزَم الشركات في مصر بتقديم إقرار ضريبة الشركات سنوياُ، وعادةً ما يكون الموعد النهائي للتقديم هو نهاية شهر أبريل من العام التالي للسنة الضريبية. ويجب تقديم الإقرارات إلكترونياُ عبر المنصة الرسمية لمصلحة الضرائب المصرية، مع إرفاق كافة المستندات التي تثبت صحة البيانات المُعلنة من دخل، مصروفات، وخصومات.

المستندات المطلوبة قد تشمل:

القوائم المالية

إثباتات الدخل

سجلات الخصومات المُطبّقة

عدم الالتزام بمواعيد التقديم أو تقديم بيانات غير دقيقة قد يؤدي إلى غرامات مالية أو خضوع الشركة لمزيد من التدقيق الضريبي، وهو ما قد يسبب أعباء إدارية ومالية إضافية. لذلك، من الضروري أن تلتزم الشركات بمواعيد الإيداع وتحتفظ بسجلاتها المالية بشكل منتظم على مدار العام.

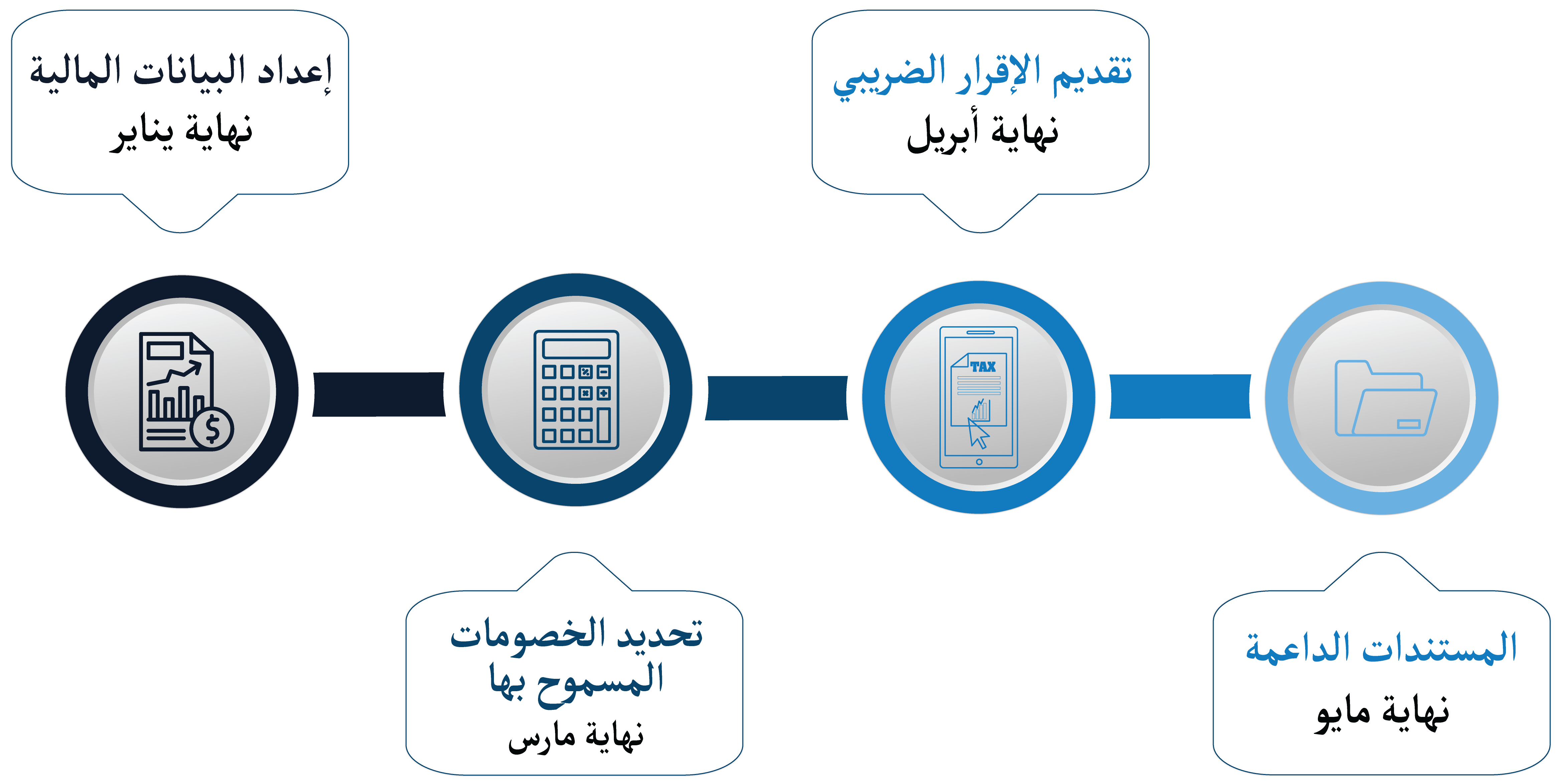

إعداد القوائم المالية للسنة الضريبية، وتشمل: قائمة الأرباح والخسائر، الميزانية العمومية، وقائمة التدفقات النقدية.

تحديد الخصومات المسموح بها قانونياً وتطبيقها لتقليل الدخل الخاضع للضريبة.

تقديم الإقرار الضريبي إلكترونياً من خلال بوابة مصلحة الضرائب المصرية.

التأكد من تجهيز كافة الوثائق الداعمة للمعلومات الواردة في الإقرار، مثل: الفواتير، الإيصالات، والتقارير المالية.

حتى أكثر الشركات خبرة يمكن أن تقع في أخطاء عند تقديم الإقرار الضريبي. هذه الأخطاء قد تؤدي إلى غرامات، تأخيرات، أو حتى تدقيق ضريبي غير مرغوب فيه. فيما يلي أبرز الأخطاء الشائعة، وكيفية تفاديها:

1. إغفال خصومات ضريبية متاحة

العديد من الشركات لا تستفيد بالكامل من الخصومات المسموح بها قانونياً، مثل استهلاك الأصول أو ترحيل الخسائر. تأكّد من أن فريقك المالي ملمّ بجميع الخصومات التي يحق لشركتك الاستفادة منها.

2. توثيق غير دقيق

عدم تقديم الوثائق الصحيحة التي تُثبت الدخل، المصروفات، أو الخصومات يُعد من أبرز أسباب المشاكل مع مصلحة الضرائب. لذلك، احرص على الاحتفاظ بسجلات مالية دقيقة ومنظمة تغطي جميع المعاملات بشكل واضح.

3. التأخير في التقديم

تأخير تقديم الإقرار الضريبي عن الموعد المحدد (نهاية أبريل) يعرضك لغرامات قد تكون كبيرة. تجنّب التقديم في اللحظات الأخيرة، وابدأ التحضير مبكراً لتفادي أي عراقيل مفاجئة.

4. عدم متابعة تحديثات قوانين الضرائب

القوانين الضريبية قد تتغيّر من عام لآخر، وقد تشمل تعديلات جوهرية تؤثر على نشاطك. من الضروري أن تبقى على اطلاع دائم بأي إصلاحات ضريبية أو تشريعات جديدة لضمان الالتزام الكامل وعدم الوقوع في أخطاء قانونية غير مقصودة.

Last Update: Mon, Feb 16, 2026 4:15 PM

Total Views: 31462